后半句“底线政策是1成首付和20年先息后本按揭贷款”,不准确,只是“局部正确”。为什么“救市会到起来为止”是正确的?原因很简单,房地产太重要了,不仅目前没有一个行业可以替代,50年后恐怕也不会有。

我多次在文章和公开演讲中表达过一个看法:对于任何一个初步完成了城镇化的国家来说,房价的实质是国家运行成本,或者制度成本。而房地产是征税神器,最大的“国家成本分摊渠道”。比如在美国,县级政府的财政收入基本上都来自房地产税;州级政府的财政收入一半来自房地产税。地方政府甚至根据开支需求,倒推出每个业主需要负担多少房地产税。美国是公认的科技发达国家、经济转型升级成功的国家。但美国地方财政至今高度依赖房地产,全国GDP的11%到12%是房地产贡献的,而中国最近两年房地产占GDP的比重还不到6%。经常有人说:美国房地产占GDP比重偏高,是因为他们把居民自购自用房屋也折算为市场化的租金,计入了GDP。我想告诉这些人的是:中国也是这样做的,国家统计局负责人几年前在公开的新闻发布会上证实过这一点,而且我们不是市场租金法,而是成本折旧法,所以把自有、自用房屋计算到GDP的时候,我们更“到位”。以中国目前的发展阶段,房地产占GDP的比重不是高了,而是低了。至于房价高、一度涨得快是另外一个问题。房地产如果长期低迷,财政压力就会很大。国民经济一共是三大部门:政府、企业、居民。

房地产的持续低迷,让居民拒绝加杠杆,在买房、消费上非常慎重。而中国企业部门的杠杆率已经是全球最高,因为包含了城投债。这时候,只剩下政府部门加杠杆。最近几年就是如此,所以国债、地方债发行量显著上升。

但政府部门的杠杆率,也是有警戒线的。超过了,会影响国家主权信用评级,影响人民币资产的国际定价和金融稳定。

所以,房地产低迷几年,可以通过增发国债、地方债顶着。但这个时间不能太长,太长了就有问题。

三大部门——政府、企业、居民,需要轮流加杠杆,而不是一个部门长期拒绝加杠杆。

最近降低首付比例、降低利率,都是在鼓励居民部门加杠杆。总之,从财政“过日子”的角度看,房地产必须在2年内回暖,否则问题比较大。“救市会到起来为止”,是正确的。“底线政策是1成首付和20年先息后本按揭贷款”,为何不准确?

常看我文章的人应该知道,我大概是全国最早公开呼吁把首套房贷款首付比例从20%降低到10%的,过去2年里至少20次在文章里提及过。当时还有很多人认为20%的最低比例不能降,降了会有“次贷危机风险”。其实随着技术进步,银行风控手段在不断进化,整个社会的信用水平也在提高。在美国,首套房首付比例甚至可以低到3%:中国会更慎重一些,我个人觉得这一轮救市中把首套房首付比例降低到10%是有可能的,现在是15%。

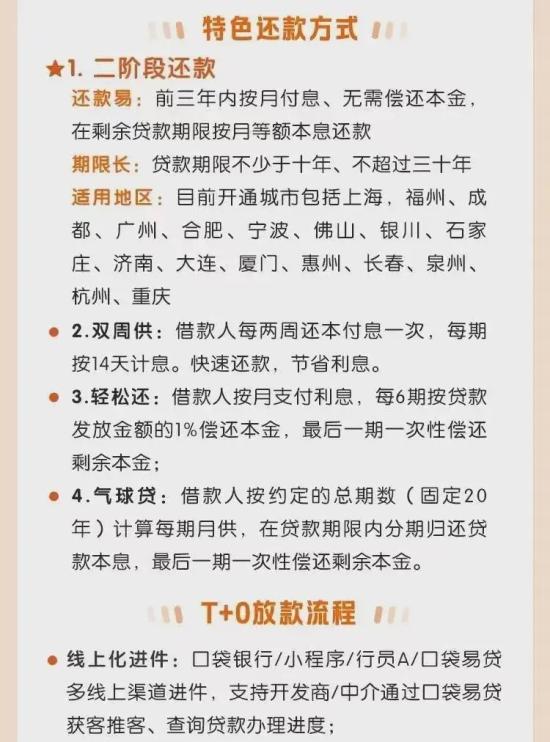

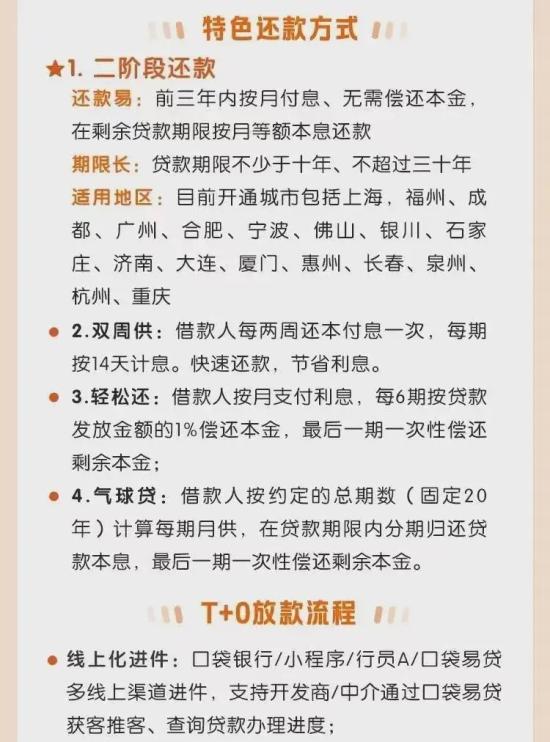

“20年先息后本贷款”的推出也是有可能的,而且这也算是一个大招。最近某银行在上海的分行,宣传了“二阶段还款”、“气球贷”等业务,引起了媒体广泛关注。这些听起来很新鲜的做法,其实很早就出现过,但后来“被消失”了一些年。

“二阶段还款”就有点“先息后本”的意思。前三年按月付息,无须偿还本金;在剩余贷款期限按月等额本息还款。这意味着,购房人在前三年按揭压力可以大幅降低。总还款可能略多一些,但前期压力比较小。

我的预测是:货真价实的“20年先息后本”很难做到,因为银行可能无法盈利,但在这个思路下改造现有的“二阶段还款”,拉长“按月付息,无须偿还本金”的时间,则是必须的。

比如20年到30年的贷款,前5到8年只还利息,后面的年限里还本付息。房地产一轮低迷期很少超过5年,如果5年里只还利息不用还本,很多人会上车(购房)的。楼市也就有可能被拉起来。

总之,首套房首付比例降低到10%,以及“N年先息后本贷款”(N≧5)是完全有可能的。既然必须要救起来,就没有什么“红线”、“底线”可言。只要不回暖,就不断出政策,到大家重建楼市信仰为止。第一,重启货币棚改,比如央行通过PSL(抵押补充贷款)把低息资金给政策性银行,再转贷给地方政府,搞货币(房票)棚改,拆除一批棚户区,强行创造需求,推动去库存。2016年到2017年曾这样干过,当时PSL余额搞到2万亿以上。如果楼市迟迟不回暖,这一招还是有可能上的。目前各地在小搞,未来可能会“大搞”。第二,追加“收储再贷款”额度到1万亿以上。目前鼓励地方政府收购存量新房,用于保障性住房,给的再贷款额度是3000亿,撬动的商业贷款是5000亿。未来可以追加再贷款额度到1万亿,撬动的商业贷款可以增加到1.67万亿。

通过“收储再贷款+货币棚改”,还是可以让楼市回暖的,只是愿不愿意这样做,或者什么时候真正发力。

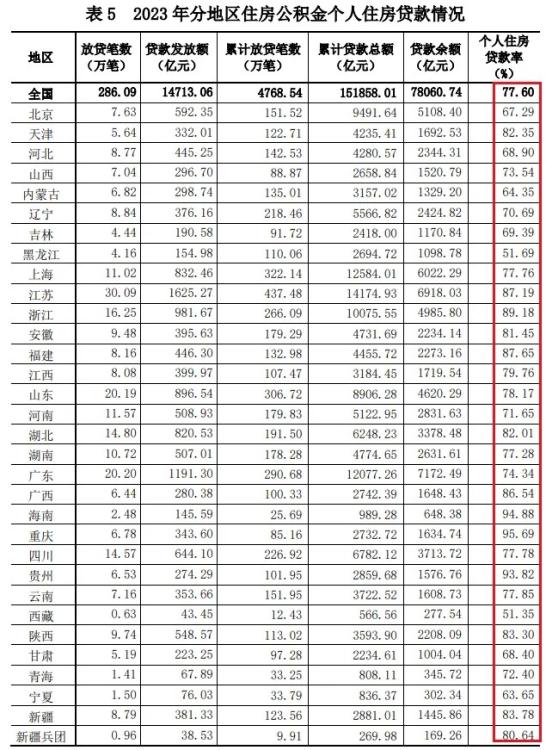

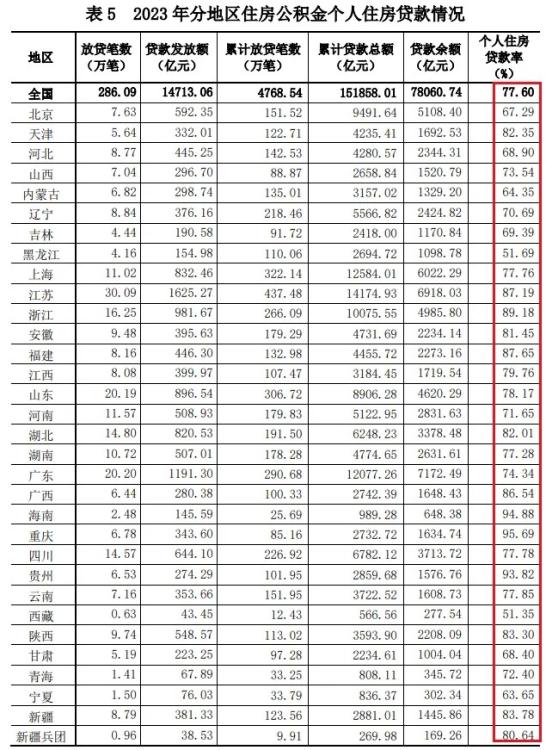

第三,建立新的“货币发行直达房地产机制”,比如公积金再贷款。下图是全国各省市区到2023年底,公积金贷款使用情况,全国的利用率是77.6%,部分省市超过了90%。央行可以设立公积金再贷款,以公积金贷出的金额,按照0.6:1的规模发放再贷款给各省级公积金中心。普通再贷款的利率是1.75%,公积金再贷款利率可以低至0.5%。同时,把首套房公积金贷款利率(5年以上)从目前的2.85%大幅降低到1%,鼓励大家用公积金贷款买房,这相当于另外一种针对楼市的定向降息。没有缴纳公积金的人士,可以在缴纳的第二个月就申请贷款(哪怕他每月只交10元钱),扩大使用面。把公积金中心变成中国的住房银行。目前全国首套房贷利率普遍降低到了3.25%左右,未来继续降低空间较大。随着美联储开始降息,商业房贷利率可以降低到2.5%,甚至2%以下。同时建立特殊时期存量房贷动态调整机制,不能让早买房的人吃亏。大幅降低存款利率、银行理财收益率。不管你承认与否,中国正在迈入低利率时代,持续降息是不可避免的。第五,可以考虑尽快发布房地产税方案,让大家看到一个理性的、可持续的、可负担的房地产税方案,没有传说中的惩罚性、累进制税率。让富裕家庭愿意多买几套房。不少人认为,楼市这么低迷,房地产税最好别提。其实不然,为什么有些地方政府在楼市空前低迷的情况下,仍然大幅增加土地供应?是因为在持有环节收不到税,所以需要加紧卖地来保运转,至于未来如何暂时考虑不到了。如果有了合理的房地产税,各种楼市的极端做法就会少很多,反而有利于控制增量房,稳定存量房的价值。第六,建立按揭困难救助机制。各地政府设立一个基金,当首套房购买者按揭出现困难,可以申请这个基金来支援,替购房者负担全部月供最多3年,购房者有能力的时候向该基金归还本息。如果购房人看不到经济翻身的机会,则可以启动下面第七个建议,把商品房转变跟政府之间的“共有产权住房”,也就是把部分房屋产权卖给政府。 第七,建立“商品房—共有产权住房”的转换机制,让大家放心买房。这个建议我最早提出,是在2022年2月。

它的运作方式是:当首套房贷款人出现财务危机,可以申请把商品房暂时(或永远)转为“共有产权住房”,其中一半或以上的份额转给政府持有(购房者套现部分资金),按揭的压力也由政府分担。当个人度过财务危机,可以申请购回份额。回购的价格,可以跟个人信用挂钩,跟生育子女、赡养父母等因素挂钩,负担越重的人士,获得的价格越“划算”。在这个过程中,政府不谋利,能打平就可以。